Money + Education = Moneyducation

お金の教育を通じてより豊かな未来を創造する

「Money+Education=Moneyducation

(マネーデュケーション)」。お金の教育を通じてより豊かな未来を創造する。

弊社は真面目に勉強する人を対象に、お金の悩みを解決して安心安全をお届けすることにど真剣に取り組んでいます。

お金を増やす方法として、過去のリーマン・ショックのような暴落にも耐えられた長期的に実績のある運用方法をお伝えしています。

わたしたちがお届けするのは、将来にわたるお金の不安を解決し、自らや家族に将来思い描いている夢を実現できるという安心を手に入れていただくことです。

エンジュクのおかげで人生が変わった。そう言っていただける会社を目指します。

わたしたちの大切にしていること。

わたしたちは、エンジュクがすばらしい会社となるために、体得すべき価値観を定めています。ここでは、仕事の上で特に大切だと考えている9つの価値観をピックアップしています。

- 感謝の気持ちを持つ

- チャレンジ精神を持つ

- 常に明るく

- 全員参加で経営する

- 仲間のために尽くす

- ものごとをシンプルにとらえる

- 本音でぶつかれ

- プラスに考え、プラスに行動する

- フェアプレイ精神を貫く

事業内容

ウェブマーケティングプラットフォーム

事業

WEBを使ってお金の諸問題を解決することで安心・安全をお届けし、豊かな未来を創造するための3つの事業を展開しています。

投資教育部門

お金を増やす方法として、過去のリーマン・ショックのような暴落でも耐えられた長期的に実績のある資産運用の方法をお伝えしています。

実績

メディア・書籍・雑誌

テレビ

創業以来、NHK、フジテレビ、TBSなどのドラマのトレードシーンの監修やクイズの監修を行っております。また、お金に関わるドキュメンタリー番組で取り上げられています。

新聞、雑誌

弊社及び弊社講師陣が、新聞やマネー関連雑誌等で頻繁に取り上げられています。

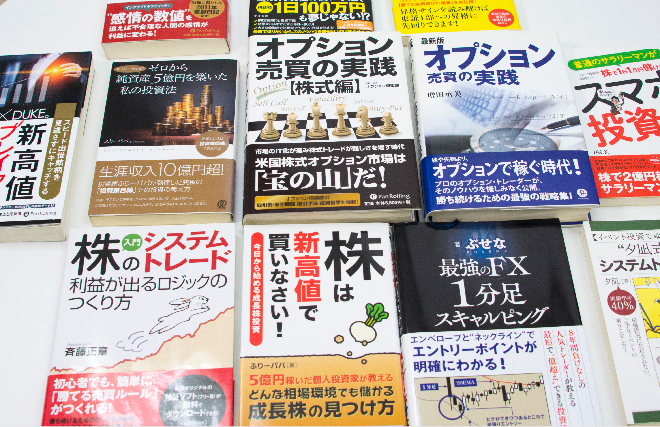

書籍

弊社講師陣、出演プロ陣は多数の書籍を執筆しています。書籍では提供しきれない深いノウハウについては弊社のWEBサイトやコンテンツの中で提供しています。

運営サイト

読者が稼ぐ力を身に付けることを目的としたメディアです。ジャンルは、FXをはじめ、株式投資、デリバティブなど多岐に渡り、個人投資家が実践できるノウハウやイベント情報などをお届けしています。

不動産投資の始め方をはじめ、空室が埋まらない時の対処法、相続税対策など、「不動産オーナの悩み」を解決するメディアです。しっかり収益を生み出し、「成功するオーナー」になるためのノウハウを提供しています。

受講者数等

受講者数

延べ14万人

メルマガ読者数

投資 7万5千人

保険 個人8万人、法人3000社

ジム・ロジャーズ等セミナー

世界的な投資家ジム・ロジャーズの約2000人のセミナーを開催するなど、会場型、オンライン型含め延べ500回以上のセミナー、勉強会を開催しています。

会社概要

- 商号

- エンジュク株式会社

- 設立

- 2004年3月1日

- 代表者

- 代表取締役 長谷川 桂介

- 資本金

- 1000万円

- 所在地

- 〒160-0023 東京都新宿区西新宿7-10-6 西新宿小林ビル5F

- アクセス

- ※ラーメン店とカフェ「ベローチェ」の間に入り口があります

福利厚生

ドリンク10円+コーヒーメーカー

書籍購入全額負担

- チャンピオンによるボクササイズ

- ファッションコンサルティング

- 一流の仕事ができる最高の環境整備

- スーパーコンパ

- 社内イベント多数(ゴルフ、釣り、バーベキュー、クルーズ、サイクル、カラオケ)

充実した人材育成・研修環境

経営TOPと同等の会計情報や経営情報を社内で共有しており、全従業員が経営者視点を身につけられる体制が整っています。

社内で定期的にIT研修を実施し、業務スキルの向上を行っています。また、資格取得費用の全額負担制度などの教育制度が充実しています。